Calcio e Borsa, una esperienza fallimentare. Quando pallone non fa rima con azione

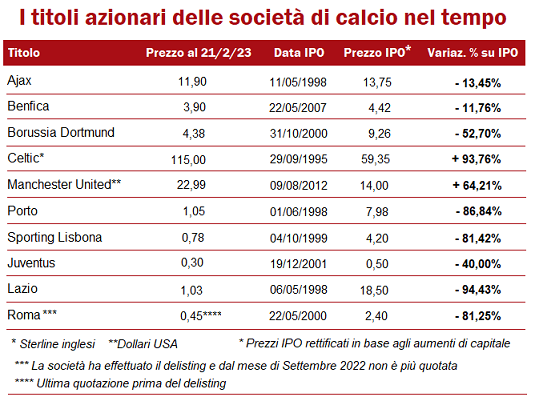

Alla prova del tempo, i titoli delle società di calcio italiane si rivelano un completo fallimento per gli azionisti. Le inchieste stanno mettendo a dura prova le società e le federazioni, e il fenomeno si allarga all’estero.

Di Marco D’Avenia

Lo sport più amato e diffuso al mondo si gioca veramente sul campo, oppure c’è una realtà parallela dove si determinano i destini agonistici delle varie squadre? Nonostante le inchieste sulla sistematica corruzione dei più alti dirigenti FIFA, e i tornei mondiali assegnati a suon di mazzette, lo scandalo non è ancora arrivato ad un livello tale da disincentivare gli appassionati, ed anzi si può dire che la cieca indifferenza dei supporter verso questo sistema che spesso viola le regole che esso stesso si è autoimposto – vedi le norme sul c.d. fairplay finanziario – è oggi il più grande scudo di protezione dietro il quale le società di calcio e le federazioni si proteggono dall’essere sopraffatte dalla malpractice dilagante in tema di gestione di bilancio.

Tutto questo suona come una resa: la passione verso la propria squadra – o verso la nazionale – supera lo scandalo (degli stipendi deca-milionari, delle plusvalenze fittizie, dei contratti secretati … fate voi) e il calcio ormai vive di una dimensione che va oltre i fatidici 90 minuti: nei consigli d’amministrazione ci sono più tecnici di finanza e contabilità che esperti del mondo del pallone, e questo ha creato una spaccatura ancora più netta tra tifoserie, calcio giocato e quello che succede dietro le quinte e tra i segreti inconfessabili delle fatture, dei fogli di bilancio, dei libri contabili; e soprattutto di ciò avviene poi nei corridoi della giustizia sportiva, dove le sanzioni intraprese non sono mai applicate in modo uniforme, ma vengono “interpretate” a seconda della caratura della società coinvolta o della protezione implicita di cui essa gode all’interno della Lega.

Tutto questo suona come una resa: la passione verso la propria squadra – o verso la nazionale – supera lo scandalo (degli stipendi deca-milionari, delle plusvalenze fittizie, dei contratti secretati … fate voi) e il calcio ormai vive di una dimensione che va oltre i fatidici 90 minuti: nei consigli d’amministrazione ci sono più tecnici di finanza e contabilità che esperti del mondo del pallone, e questo ha creato una spaccatura ancora più netta tra tifoserie, calcio giocato e quello che succede dietro le quinte e tra i segreti inconfessabili delle fatture, dei fogli di bilancio, dei libri contabili; e soprattutto di ciò avviene poi nei corridoi della giustizia sportiva, dove le sanzioni intraprese non sono mai applicate in modo uniforme, ma vengono “interpretate” a seconda della caratura della società coinvolta o della protezione implicita di cui essa gode all’interno della Lega.

Ormai il Calcio, sotto certi aspetti, è come il ciclismo: tutti sanno che il doping (in questo caso contabile) è largamente usato, ma gli appassionati se ne fregano e continuano a seguirlo.

Cosa c’entra tutto questo con la finanza? Si potrebbe concludere frettolosamente che queste caratteristiche così peculiari delle società di calcio hanno poco a che vedere con la finanza applicata, ma alcune società italiane si sono macchiate, circa venti anni fa, del “peccato originale” quotandosi in borsa, e questo ha segnato un confine oggi molto visibile tra la buona gestione dei conti aziendali e la pessima gestione, consacrata dal valore disastrato delle azioni. Inoltre in Italia, a differenza degli altri paesi europei, i livelli di visibilità e trasparenza generati dalla quotazione in borsa delle maggiori società non hanno finito per mettere sotto la lente di ingrandimento i bilanci di tutte le altre società di calcio non quotate, ed è questo il maggior motivo di scandalo del quale i media dovrebbero preoccuparsi.

Cosa c’entra tutto questo con la finanza? Si potrebbe concludere frettolosamente che queste caratteristiche così peculiari delle società di calcio hanno poco a che vedere con la finanza applicata, ma alcune società italiane si sono macchiate, circa venti anni fa, del “peccato originale” quotandosi in borsa, e questo ha segnato un confine oggi molto visibile tra la buona gestione dei conti aziendali e la pessima gestione, consacrata dal valore disastrato delle azioni. Inoltre in Italia, a differenza degli altri paesi europei, i livelli di visibilità e trasparenza generati dalla quotazione in borsa delle maggiori società non hanno finito per mettere sotto la lente di ingrandimento i bilanci di tutte le altre società di calcio non quotate, ed è questo il maggior motivo di scandalo del quale i media dovrebbero preoccuparsi.

In ogni caso, rimane il fatto che investire sul calcio comporta un fattore di rischio non indifferente, visto che gli utili sono per larga parte legati ai risultati sportivi, da cui poi dipendono aspetti finanziari cruciali, come diritti tv, premi sportivi in danaro, reputazione del club al cospetto degli investitori. Quando subentra la quotazione in Borsa, pertanto, gli eventi societari risentono inevitabilmente – e soprattutto – delle sollecitazioni “extracampo”. Di conseguenza, le società calcistiche in Borsa sono sempre state caratterizzate da altissima volatilità e rendimento di lungo periodo negativo. Basti pensare che dal 2011 al 2021 – con l’eccezione del 2018 – le borse mondiali sono andate tutte molto bene, riprendendosi anche dal blocco traumatico della pandemia; non così i club di Serie A, che a conti fatti hanno generato per gli azionisti una perdita di circa il 90% del valore delle azioni.

In ogni caso, rimane il fatto che investire sul calcio comporta un fattore di rischio non indifferente, visto che gli utili sono per larga parte legati ai risultati sportivi, da cui poi dipendono aspetti finanziari cruciali, come diritti tv, premi sportivi in danaro, reputazione del club al cospetto degli investitori. Quando subentra la quotazione in Borsa, pertanto, gli eventi societari risentono inevitabilmente – e soprattutto – delle sollecitazioni “extracampo”. Di conseguenza, le società calcistiche in Borsa sono sempre state caratterizzate da altissima volatilità e rendimento di lungo periodo negativo. Basti pensare che dal 2011 al 2021 – con l’eccezione del 2018 – le borse mondiali sono andate tutte molto bene, riprendendosi anche dal blocco traumatico della pandemia; non così i club di Serie A, che a conti fatti hanno generato per gli azionisti una perdita di circa il 90% del valore delle azioni.

Oggi in Italia sono rimaste solo Juventus e Lazio quotate a Piazza Affari, mentre la Roma ha effettuato il cosiddetto delisting. Nel settembre scorso, infatti, i Friedkin (padroni del club fondato nel 1927) hanno preso la decisione di tirarsi fuori dalla Borsa italiana, e per accelerare il processo le azioni giallorosse, quotate a 0,309 euro a gennaio 2022, sono state vendute a 0,45 euro, e cioè con una plusvalenza del 45%: un’operazione che è costata alla proprietà americana circa 35 milioni di euro. In questo modo, la Roma che Franco Sensi ha lanciato a Piazza Affari il 23 maggio 2000 potrà così risparmiare qualcosa come 3 milioni di euro all’anno, un tesoretto a lungo termine che potrà essere impiegato per l’ormai annosa questione dello stadio di proprietà, finora vero e proprio “miraggio” nel deserto della burocrazia capitolina.

Oggi in Italia sono rimaste solo Juventus e Lazio quotate a Piazza Affari, mentre la Roma ha effettuato il cosiddetto delisting. Nel settembre scorso, infatti, i Friedkin (padroni del club fondato nel 1927) hanno preso la decisione di tirarsi fuori dalla Borsa italiana, e per accelerare il processo le azioni giallorosse, quotate a 0,309 euro a gennaio 2022, sono state vendute a 0,45 euro, e cioè con una plusvalenza del 45%: un’operazione che è costata alla proprietà americana circa 35 milioni di euro. In questo modo, la Roma che Franco Sensi ha lanciato a Piazza Affari il 23 maggio 2000 potrà così risparmiare qualcosa come 3 milioni di euro all’anno, un tesoretto a lungo termine che potrà essere impiegato per l’ormai annosa questione dello stadio di proprietà, finora vero e proprio “miraggio” nel deserto della burocrazia capitolina.

Eppure, il valore del titolo As Roma nel momento dell’uscita dalla borsa è stato ben diverso da quello della quotazione: 0,45 euro contro ben 4 euro per azione, e cioè un crollo dell’88,75%*, e se misuriamo la debacle del titolo dal suo picco massimo di 5 euro ad aprile 2001 (un mese prima del terzo scudetto della formazione giallorossa), il crollo è del 91%*. Peraltro, il prezzo del titolo era crollato fino a 0,65 euro per azione già a inizio 2003, ossia solo tre anni dopo la quotazione in borsa, determinando per gli azionisti un tragico -83,75% in un periodo abbastanza breve per qualunque investimento azionario. Alla luce del fatto che il delisting è avvenuto a 0,45 euro per azione dopo ventidue anni di quotazione, si può affermare che si sia trattato di un pessimo affare per chi aveva deciso di sostenere la squadra attraverso la sottoscrizione del capitale azionario, e di un pessimo segnale per tutte le tifoserie italiane.

Eppure, il valore del titolo As Roma nel momento dell’uscita dalla borsa è stato ben diverso da quello della quotazione: 0,45 euro contro ben 4 euro per azione, e cioè un crollo dell’88,75%*, e se misuriamo la debacle del titolo dal suo picco massimo di 5 euro ad aprile 2001 (un mese prima del terzo scudetto della formazione giallorossa), il crollo è del 91%*. Peraltro, il prezzo del titolo era crollato fino a 0,65 euro per azione già a inizio 2003, ossia solo tre anni dopo la quotazione in borsa, determinando per gli azionisti un tragico -83,75% in un periodo abbastanza breve per qualunque investimento azionario. Alla luce del fatto che il delisting è avvenuto a 0,45 euro per azione dopo ventidue anni di quotazione, si può affermare che si sia trattato di un pessimo affare per chi aveva deciso di sostenere la squadra attraverso la sottoscrizione del capitale azionario, e di un pessimo segnale per tutte le tifoserie italiane.

La storia non cambia in casa Juventus, le cui azioni furono collocate a 3,7 euro il 19 Dicembre 2001. Oggi il titolo viaggia vicino a quota 0,31 euro, per cui si potrebbe affermare che dal giorno del collocamento le azioni della Juve hanno perso il 91,6% del loro valore. E’ certamente così per gli azionisti che hanno deciso di non partecipare ai quattro aumenti di capitale (da 104,8 milioni nel 2007, da 120 milioni nel 2011, da 300 milioni nel 2019 e da 400 milioni nel 2021), poichè la conseguente emissione di nuove azioni ha ripetutamente “diluito” il valore di quelle emesse all’inizio. Per chi, invece, ha aderito a tutti e quattro gli aumenti, il prezzo di collocamento del 2001 di 3,7 euro deve essere rettificato per tenere conto di quelle

La storia non cambia in casa Juventus, le cui azioni furono collocate a 3,7 euro il 19 Dicembre 2001. Oggi il titolo viaggia vicino a quota 0,31 euro, per cui si potrebbe affermare che dal giorno del collocamento le azioni della Juve hanno perso il 91,6% del loro valore. E’ certamente così per gli azionisti che hanno deciso di non partecipare ai quattro aumenti di capitale (da 104,8 milioni nel 2007, da 120 milioni nel 2011, da 300 milioni nel 2019 e da 400 milioni nel 2021), poichè la conseguente emissione di nuove azioni ha ripetutamente “diluito” il valore di quelle emesse all’inizio. Per chi, invece, ha aderito a tutti e quattro gli aumenti, il prezzo di collocamento del 2001 di 3,7 euro deve essere rettificato per tenere conto di quelle  operazioni straordinarie, e può attestarsi intorno ad 0,5 euro per azione, registrando una perdita del “solo” 38% in oltre 21 anni di quotazione. Pertanto, chi ha perseverato sottoscrivendo nuove azioni ha limitato i danni, mentre chi ha gettato la spugna subito o chi ha partecipato solo ad alcuni degli aumenti di capitale ha subito una perdita veramente imbarazzante. A costoro manca solo di subire un delisting, che i nuovi dirigenti orfani del board hanno pure accarezzato, ma al momento ciò non c’è il denaro liquido per effettuare questa operazione, visto che a bilancio ci sono perdite d’esercizio per oltre 238 milioni di euro.

operazioni straordinarie, e può attestarsi intorno ad 0,5 euro per azione, registrando una perdita del “solo” 38% in oltre 21 anni di quotazione. Pertanto, chi ha perseverato sottoscrivendo nuove azioni ha limitato i danni, mentre chi ha gettato la spugna subito o chi ha partecipato solo ad alcuni degli aumenti di capitale ha subito una perdita veramente imbarazzante. A costoro manca solo di subire un delisting, che i nuovi dirigenti orfani del board hanno pure accarezzato, ma al momento ciò non c’è il denaro liquido per effettuare questa operazione, visto che a bilancio ci sono perdite d’esercizio per oltre 238 milioni di euro.

La SS Lazio è stata la prima società calcistica italiana ad essersi quotata in Borsa, il 6 maggio 1998, al prezzo di 5.900 lire per azione (3,05 euro). In poco meno di 20 anni, il valore delle azioni biancocelesti è sceso radicalmente da un massimo di 6,39 € per azione (26 marzo 1999 e 7 maggio 1999) all’attuale quotazione di 1,03 euro. In 25 anni, pertanto, chi non ha sottoscritto i successivi aumenti di capitale (Agosto 2003 per 110 milioni di euro, Gennaio 2004 per 120 milioni di euro) si ritrova una minusvalenza pari al 67% dalla data della prima quotazione e dell’83,88% dalla quotazione massima raggiunta nel 1999, ad un anno dall’ingresso in Borsa, in ciò confermando l’assoluta irragionevolezza del tentativo di abbinare Calcio e Finanza, pallone e borsa valori, senza prevedere una sicura rottura dell’osso del collo per gli investitori.

La SS Lazio è stata la prima società calcistica italiana ad essersi quotata in Borsa, il 6 maggio 1998, al prezzo di 5.900 lire per azione (3,05 euro). In poco meno di 20 anni, il valore delle azioni biancocelesti è sceso radicalmente da un massimo di 6,39 € per azione (26 marzo 1999 e 7 maggio 1999) all’attuale quotazione di 1,03 euro. In 25 anni, pertanto, chi non ha sottoscritto i successivi aumenti di capitale (Agosto 2003 per 110 milioni di euro, Gennaio 2004 per 120 milioni di euro) si ritrova una minusvalenza pari al 67% dalla data della prima quotazione e dell’83,88% dalla quotazione massima raggiunta nel 1999, ad un anno dall’ingresso in Borsa, in ciò confermando l’assoluta irragionevolezza del tentativo di abbinare Calcio e Finanza, pallone e borsa valori, senza prevedere una sicura rottura dell’osso del collo per gli investitori.

Se però Atene piange, di certo Sparta non ride. E anche negli altri Paesi i club quotati in borsa stanno affrontando sfide che mettono in pericolo l’attuale sistema di foraggiamento e funzionamento del sistema calcistico. Infatti, se Deloitte ha incoronato il Manchester City quale regina tra i club europei per ricavi (644,9 milioni di euro, +17% nel 2021), il suo dossier “Football Money League 2022” evidenzia un rapporto tra salari e fatturato pari al 62%: un dato che ci suggerisce quanto sottile sia l’equilibrio tra voglia di acquistare e stipendiare i giocatori migliori e l’esigenza di tenere i propri conti in ordine.

Se però Atene piange, di certo Sparta non ride. E anche negli altri Paesi i club quotati in borsa stanno affrontando sfide che mettono in pericolo l’attuale sistema di foraggiamento e funzionamento del sistema calcistico. Infatti, se Deloitte ha incoronato il Manchester City quale regina tra i club europei per ricavi (644,9 milioni di euro, +17% nel 2021), il suo dossier “Football Money League 2022” evidenzia un rapporto tra salari e fatturato pari al 62%: un dato che ci suggerisce quanto sottile sia l’equilibrio tra voglia di acquistare e stipendiare i giocatori migliori e l’esigenza di tenere i propri conti in ordine.

Ed è proprio indagando su questo fragile gioco contabile che la Premier League ha deferito i Citizens a una commissione indipendente per “presunte violazioni” delle regole finanziarie tra le stagioni 2019-20 e 2017-18, ma il club di Pep Guardiola non deve rendere conto alla Borsa di Londra, mentre i cugini dello United sì. Questi ultimi hanno chiuso il proprio esercizio al 30 giugno 2022 con ricavi pari a 670 milioni di euro a fronte di costi che ammontano a 795 milioni. Risultato: un rosso di 133 milioni. La situazione è seria, ma non grave, visto che la famiglia Glazer ha pubblicato a novembre l’avviso ufficiale di messa in vendita del club. Questo ha fatto volare le azioni dello United, che da gennaio 2021 a dicembre dello stesso anno sono aumentate da 14,26 a 23,00 (+61%). Ma viene da chiedersi cosa succederà a questa bolla speculativa una volta che il closing sarà avvenuto.

Ed è proprio indagando su questo fragile gioco contabile che la Premier League ha deferito i Citizens a una commissione indipendente per “presunte violazioni” delle regole finanziarie tra le stagioni 2019-20 e 2017-18, ma il club di Pep Guardiola non deve rendere conto alla Borsa di Londra, mentre i cugini dello United sì. Questi ultimi hanno chiuso il proprio esercizio al 30 giugno 2022 con ricavi pari a 670 milioni di euro a fronte di costi che ammontano a 795 milioni. Risultato: un rosso di 133 milioni. La situazione è seria, ma non grave, visto che la famiglia Glazer ha pubblicato a novembre l’avviso ufficiale di messa in vendita del club. Questo ha fatto volare le azioni dello United, che da gennaio 2021 a dicembre dello stesso anno sono aumentate da 14,26 a 23,00 (+61%). Ma viene da chiedersi cosa succederà a questa bolla speculativa una volta che il closing sarà avvenuto.

In conclusione, l’economia mondiale sta vivendo un periodo di profondi cambiamenti, che potrebbero avere effetti permanenti sul sistema attualmente conosciuto, ma il Calcio rimane ancora disperatamente aggrappato ad un modello di gestione obsoleto, ostaggio di un sistema che, pur potendo contare su notevoli risorse finanziarie, è progettato per arricchire una elite di dirigenti e sportivi, con i procuratori e gli sponsor sullo sfondo. Di conseguenza, sia in Borsa che nei consigli di amministrazione, l’area finanza si è ritagliata un ruolo di primissimo piano rispetto all’area tecnico-sportiva. Per fortuna, i risultati sul campo conservano ancora il ruolo di “variabile impazzita”, capace di far cantare a squarciagola i tifosi di tutto il mondo e di fare sballare i conti di una società con una sola partita.

In conclusione, l’economia mondiale sta vivendo un periodo di profondi cambiamenti, che potrebbero avere effetti permanenti sul sistema attualmente conosciuto, ma il Calcio rimane ancora disperatamente aggrappato ad un modello di gestione obsoleto, ostaggio di un sistema che, pur potendo contare su notevoli risorse finanziarie, è progettato per arricchire una elite di dirigenti e sportivi, con i procuratori e gli sponsor sullo sfondo. Di conseguenza, sia in Borsa che nei consigli di amministrazione, l’area finanza si è ritagliata un ruolo di primissimo piano rispetto all’area tecnico-sportiva. Per fortuna, i risultati sul campo conservano ancora il ruolo di “variabile impazzita”, capace di far cantare a squarciagola i tifosi di tutto il mondo e di fare sballare i conti di una società con una sola partita.

* Per gli azionisti che non hanno partecipato agli aumenti di capitale. Per coloro che li hanno sottoscritti la minusvalenza va rettificata, sebbene il risultato sia stato comunque profondamente negativo.