Il rallentamento della crescita economica e le numerose incognite che influenzeranno il prossimo futuro non stanno condizionando la ripresa del mattone, soprattutto nelle grandi città italiane.

24MAX, società di mediazione creditizia del Gruppo RE/MAX, ha rilasciato il secondo Credit Report 2022, contenente una overview del mercato creditizio fino al 31 agosto, nonchè le previsioni per l’ultimo trimestre 2022. Nel Report vengono messi a confronto gli andamenti del mercato con i dati registrati dall’Ufficio Studi di 24MAX sulla base del numero reale di transazioni. All’analisi quantitativa, poi, è stata associata un’analisi qualitativa che descrive l’identikit sociodemografico di chi richiede un mutuo.

ANDAMENTO DEL MERCATO CREDITIZIO – Il contesto economico generale si è notevolmente inasprito a partire dal mese di marzo 2022 a causa dell’inizio del conflitto e del costante aumento dell’inflazione, che ha raggiunto livelli record (9,1%) nella storia dell’Eurozona e ha indotto la BCE a intervenire sui tassi di interesse, rialzandoli fino ad oggi dell’1,25%. Si tratta del rialzo più alto della storia dell’Euro, ed ha conseguenze immediate sulle famiglie titolari di un mutuo a tasso variabile e sui nuovi contratti, riducendo la platea di persone che riescono ad accedere ai finanziamenti, sui quali pesa molto lo status occupazionale e la disponibilità di reddito percepito. A livello lavorativo, infatti, la netta maggioranza (77,5%) sono lavoratori a tempo indeterminato, seguiti dalle partite IVA (8%), dai lavoratori a tempo determinato (5,3%) e dai pensionati (4,9%). Otre il 97,7% dei mutui, inoltre, è destinato all’acquisto della prima casa, mentre i mutui richiesti per una seconda casa rappresentano il 2,3%.

ANDAMENTO DEL MERCATO CREDITIZIO – Il contesto economico generale si è notevolmente inasprito a partire dal mese di marzo 2022 a causa dell’inizio del conflitto e del costante aumento dell’inflazione, che ha raggiunto livelli record (9,1%) nella storia dell’Eurozona e ha indotto la BCE a intervenire sui tassi di interesse, rialzandoli fino ad oggi dell’1,25%. Si tratta del rialzo più alto della storia dell’Euro, ed ha conseguenze immediate sulle famiglie titolari di un mutuo a tasso variabile e sui nuovi contratti, riducendo la platea di persone che riescono ad accedere ai finanziamenti, sui quali pesa molto lo status occupazionale e la disponibilità di reddito percepito. A livello lavorativo, infatti, la netta maggioranza (77,5%) sono lavoratori a tempo indeterminato, seguiti dalle partite IVA (8%), dai lavoratori a tempo determinato (5,3%) e dai pensionati (4,9%). Otre il 97,7% dei mutui, inoltre, è destinato all’acquisto della prima casa, mentre i mutui richiesti per una seconda casa rappresentano il 2,3%.

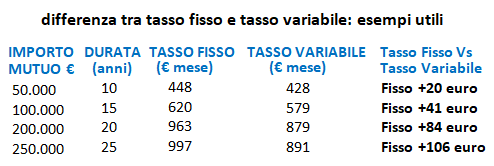

Lo scenario che vede tassi e rate in aumento era già intuibile fin dal mese di febbraio 2022, quando si era manifestato un cambio di rotta nelle scelte dei consumatori. Infatti, se nel 2021 quasi il 90% dei mutui erogati era stato a tasso fisso, dall’analisi di 24MAX emerge che da gennaio a settembre 2022 la percentuale del tasso fisso è scesa al 78,10%, a fronte di una crescita del variabile che raggiunge quota 21,90%. “Queste percentuali su base semestrale non riflettono esattamente la contrazione del fisso rispetto al variabile che stiamo registrando di mese in mese. Le percentuali del semestre sono ‘viziate’ dai primi mesi dell’anno dove il fisso, ovviamente, era ancora la scelta predominante”, commenta Riccardo Bernardi, Chief Development Officer di 24MAX, che aggiunge: “Oggi per chi richiede un mutuo la scelta tra fisso e variabile non è più così scontata come lo è stata negli ultimi anni, quando la forbice dei tassi era quasi pari a zero”,

Lo scenario che vede tassi e rate in aumento era già intuibile fin dal mese di febbraio 2022, quando si era manifestato un cambio di rotta nelle scelte dei consumatori. Infatti, se nel 2021 quasi il 90% dei mutui erogati era stato a tasso fisso, dall’analisi di 24MAX emerge che da gennaio a settembre 2022 la percentuale del tasso fisso è scesa al 78,10%, a fronte di una crescita del variabile che raggiunge quota 21,90%. “Queste percentuali su base semestrale non riflettono esattamente la contrazione del fisso rispetto al variabile che stiamo registrando di mese in mese. Le percentuali del semestre sono ‘viziate’ dai primi mesi dell’anno dove il fisso, ovviamente, era ancora la scelta predominante”, commenta Riccardo Bernardi, Chief Development Officer di 24MAX, che aggiunge: “Oggi per chi richiede un mutuo la scelta tra fisso e variabile non è più così scontata come lo è stata negli ultimi anni, quando la forbice dei tassi era quasi pari a zero”,

IDENTIKIT SOCIODEMOGRAFICO – Dall’analisi delle transazioni emerge che il 46,6% di chi ha richiesto un mutuo nei primi otto mesi del 2022 è coniugato. In forte crescita la percentuale dei single, che raggiunge quota 42,5%, superando di oltre sei punti percentuali il dato medio del 2021 (36%). In questa categoria si registra una netta prevalenza di uomini (55,9%) rispetto alle donne (44,1%). In calo nei primi mesi del 2022 le richieste di separati e divorziati, che scendono al 7,8% rispetto al 9,8% del 2021. Si riduce anche la quota dei conviventi (1,8%) e dei vedovi, che si attesta all’1,3%, rispetto al 2,5% del secondo semestre 2021. Inoltre, nel periodo gennaio-agosto 2022 la fascia 35-44 anni è quella con il maggior numero di richiedenti (33,2%), seguita da quella dei giovani tra i 25 e i 34 anni, che rappresentano il 27,6%. In crescita di oltre il 3% i richiedenti tra i 45 e i 55 anni (21,1%) e i giovanissimi (18-24 anni), che raggiungono il 2,9% (+2% rispetto alla media del 2021); stabili gli over 55 che quotano il 15,2%.

IDENTIKIT SOCIODEMOGRAFICO – Dall’analisi delle transazioni emerge che il 46,6% di chi ha richiesto un mutuo nei primi otto mesi del 2022 è coniugato. In forte crescita la percentuale dei single, che raggiunge quota 42,5%, superando di oltre sei punti percentuali il dato medio del 2021 (36%). In questa categoria si registra una netta prevalenza di uomini (55,9%) rispetto alle donne (44,1%). In calo nei primi mesi del 2022 le richieste di separati e divorziati, che scendono al 7,8% rispetto al 9,8% del 2021. Si riduce anche la quota dei conviventi (1,8%) e dei vedovi, che si attesta all’1,3%, rispetto al 2,5% del secondo semestre 2021. Inoltre, nel periodo gennaio-agosto 2022 la fascia 35-44 anni è quella con il maggior numero di richiedenti (33,2%), seguita da quella dei giovani tra i 25 e i 34 anni, che rappresentano il 27,6%. In crescita di oltre il 3% i richiedenti tra i 45 e i 55 anni (21,1%) e i giovanissimi (18-24 anni), che raggiungono il 2,9% (+2% rispetto alla media del 2021); stabili gli over 55 che quotano il 15,2%.

PREVISIONI MERCATO CREDITIZIO – Nonostante l’analisi precedente, non c’è motivo di essere pessimisti. Da un lato, le nuove esigenze abitative emerse durante la crisi sanitaria sono ormai consolidate, e quindi rappresentano un desiderata degli italiani, soprattutto tenendo conto che nei primi otto mesi del 2022 oltre il 97% dei mutui erogati da 24MAX riguardano l’acquisto della prima casa e non operazioni di investimento immobiliare (che rappresentano l’1,9%). Dall’altro, i tassi, seppur aumentati, rimangono comunque vantaggiosi rispetto agli anni di boom del mattone, durante i quali i richiedenti erano abituati a percentuali del 6/7%. “Va tenuto conto che negli ultimi anni il costo del denaro ha toccato minimi storici senza precedenti”, spiega Marco Boidi, Head of Sales Network di 24MAX. “Chi in questo periodo ha sottoscritto un mutuo a tasso fisso ha colto una grande occasione, che ragionevolmente non poteva durare per sempre”.

PREVISIONI MERCATO CREDITIZIO – Nonostante l’analisi precedente, non c’è motivo di essere pessimisti. Da un lato, le nuove esigenze abitative emerse durante la crisi sanitaria sono ormai consolidate, e quindi rappresentano un desiderata degli italiani, soprattutto tenendo conto che nei primi otto mesi del 2022 oltre il 97% dei mutui erogati da 24MAX riguardano l’acquisto della prima casa e non operazioni di investimento immobiliare (che rappresentano l’1,9%). Dall’altro, i tassi, seppur aumentati, rimangono comunque vantaggiosi rispetto agli anni di boom del mattone, durante i quali i richiedenti erano abituati a percentuali del 6/7%. “Va tenuto conto che negli ultimi anni il costo del denaro ha toccato minimi storici senza precedenti”, spiega Marco Boidi, Head of Sales Network di 24MAX. “Chi in questo periodo ha sottoscritto un mutuo a tasso fisso ha colto una grande occasione, che ragionevolmente non poteva durare per sempre”.

Oggi il mercato offre ancora condizioni interessanti, considerando inoltre che si è ampliato il ventaglio di proposte con un rinnovato interesse verso soluzioni come i tassi variabili a rata fissa che incontrano la necessità di chi deve sapere quanto dovrà corrispondere mensilmente. E ancora, i mutui variabili con CAP che offrono la possibilità di cristallizzare un tetto massimo ancora molto interessante, sfruttando comunque i vantaggi di un tasso variabile basso con la certezza che anche in futuro non possa aumentare oltre un certo importo. A questi si aggiungono i cosiddetti mutui green, proposti da un numero sempre maggiore di istituti di credito, che offrono un tasso favorevole e condizioni contrattuali agevolate a chi sceglie di comprare un immobile nuovo o ristrutturato in classi energetiche A e B o superiori.

Oggi il mercato offre ancora condizioni interessanti, considerando inoltre che si è ampliato il ventaglio di proposte con un rinnovato interesse verso soluzioni come i tassi variabili a rata fissa che incontrano la necessità di chi deve sapere quanto dovrà corrispondere mensilmente. E ancora, i mutui variabili con CAP che offrono la possibilità di cristallizzare un tetto massimo ancora molto interessante, sfruttando comunque i vantaggi di un tasso variabile basso con la certezza che anche in futuro non possa aumentare oltre un certo importo. A questi si aggiungono i cosiddetti mutui green, proposti da un numero sempre maggiore di istituti di credito, che offrono un tasso favorevole e condizioni contrattuali agevolate a chi sceglie di comprare un immobile nuovo o ristrutturato in classi energetiche A e B o superiori.

SCENARIO ECONOMICO – L’Europa si trova in uno dei periodi più turbolenti della storia recente. Il conflitto in Ucraina, il caro energia, la scarsità di materie prime, i cambiamenti climatici, l’emergenza sanitaria e l’instabilità politica stanno avendo un impatto significativo sulla società, sulle famiglie e sui consumi. Un quadro macro economico che si ripercuote sui singoli erodendo il potere d’acquisto delle famiglie. Le più recenti previsioni delle istituzioni internazionali anticipano per il 2022 un marcato rallentamento del ciclo economico globale e il persistere delle pressioni inflazionistiche. Anche l’Ocse, secondo le più recenti dichiarazioni, ha rivisto al rialzo le previsioni sull’aumento dell’inflazione su scala globale, avvertendo che proprio per intervenire sul carovita saranno necessari ulteriori aumenti dei tassi di interesse da parte delle banche centrali nella maggior parte delle economie. Per l’Italia, nel suo aggiornamento di interim dell’Economic Outlook, l’organizzazione parigina indica un +3,4% del Pil nel 2022 sostenuto da comparti come turismo e trasporti, che hanno beneficiato maggiormente della rimozione delle misure di contenimento della pandemia.

SCENARIO ECONOMICO – L’Europa si trova in uno dei periodi più turbolenti della storia recente. Il conflitto in Ucraina, il caro energia, la scarsità di materie prime, i cambiamenti climatici, l’emergenza sanitaria e l’instabilità politica stanno avendo un impatto significativo sulla società, sulle famiglie e sui consumi. Un quadro macro economico che si ripercuote sui singoli erodendo il potere d’acquisto delle famiglie. Le più recenti previsioni delle istituzioni internazionali anticipano per il 2022 un marcato rallentamento del ciclo economico globale e il persistere delle pressioni inflazionistiche. Anche l’Ocse, secondo le più recenti dichiarazioni, ha rivisto al rialzo le previsioni sull’aumento dell’inflazione su scala globale, avvertendo che proprio per intervenire sul carovita saranno necessari ulteriori aumenti dei tassi di interesse da parte delle banche centrali nella maggior parte delle economie. Per l’Italia, nel suo aggiornamento di interim dell’Economic Outlook, l’organizzazione parigina indica un +3,4% del Pil nel 2022 sostenuto da comparti come turismo e trasporti, che hanno beneficiato maggiormente della rimozione delle misure di contenimento della pandemia.

ANDAMENTO MERCATO IMMOBILIARE RESIDENZIALE E PREVISIONI – Il rallentamento della crescita economica e le numerose incognite che influenzeranno il prossimo futuro non stanno condizionando la ripresa del mercato immobiliare, soprattutto nelle grandi città italiane, nonostante uno scenario in cui l’accesso al credito sta diventando più complesso. Il buon andamento dell’immobiliare residenziale è confermato anche dai tempi di vendita, in contrazione rispetto al 2021. Un dinamismo che avvalora la propensione delle famiglie italiane a investire nel mattone, da sempre percepito come asset rifugio nei periodi di incertezza.

ANDAMENTO MERCATO IMMOBILIARE RESIDENZIALE E PREVISIONI – Il rallentamento della crescita economica e le numerose incognite che influenzeranno il prossimo futuro non stanno condizionando la ripresa del mercato immobiliare, soprattutto nelle grandi città italiane, nonostante uno scenario in cui l’accesso al credito sta diventando più complesso. Il buon andamento dell’immobiliare residenziale è confermato anche dai tempi di vendita, in contrazione rispetto al 2021. Un dinamismo che avvalora la propensione delle famiglie italiane a investire nel mattone, da sempre percepito come asset rifugio nei periodi di incertezza.

Tuttavia, in uno scenario generale fortemente condizionato dall’aumento dell’inflazione e dal conseguente rialzo dei tassi dei mutui, si ipotizza un rallentamento della crescita nel Real Estate. Da qui la previsione di un consuntivo 2022 che vedrà le compravendite attestarsi sotto quota 700 mila unità, rispetto alle 748 mila del 2021. “Seppur l’anno in corso dovrebbe chiudersi con una contrazione delle compravendite inferiore al 10%, con prezzi in leggera crescita a livello nazionale, prevediamo nel medio termine uno scenario roseo alla luce dei cambiamenti strutturali che stanno interessando l’economia e la società dopo l’emergenza pandemica”, afferma Dario Castiglia, CEO & Founder di RE/MAX Italia.

fortemente condizionato dall’aumento dell’inflazione e dal conseguente rialzo dei tassi dei mutui, si ipotizza un rallentamento della crescita nel Real Estate. Da qui la previsione di un consuntivo 2022 che vedrà le compravendite attestarsi sotto quota 700 mila unità, rispetto alle 748 mila del 2021. “Seppur l’anno in corso dovrebbe chiudersi con una contrazione delle compravendite inferiore al 10%, con prezzi in leggera crescita a livello nazionale, prevediamo nel medio termine uno scenario roseo alla luce dei cambiamenti strutturali che stanno interessando l’economia e la società dopo l’emergenza pandemica”, afferma Dario Castiglia, CEO & Founder di RE/MAX Italia.

Tra le tendenze che condizioneranno il mercato del Real Estate nei prossimi mesi, l’adozione dello smart working sempre più diffusa tra le aziende, da cui la necessità di soluzioni abitative con spazi per il lavoro da casa. E ancora, gli incentivi per le ristrutturazioni e il caro energia che spinge verso la ricerca di immobili di nuova costruzione contraddistinti da maggiore efficienza energetica.

L’inversione di tendenza dei mercati sui tassi dei mutui rilevata da Banca d’Italia si collega con quella riscontrata anche dall’ABI. Nel suo bollettino mensile, l’Associazione bancaria italiana ha puntualizzato che, a marzo 2024, i tassi di interesse sulle nuove operazioni di finanziamento sono in diminuzione: il tasso medio sulle nuove operazioni per l’acquisto di abitazioni è diminuito al 3,79%, rispetto al 3,89% di febbraio 2024 e rispetto al 4,42% di dicembre 2023. Questo si traduce in un risparmio in termini di rata mensile: considerando l’importo e la durata media di un mutuo, il calo dei tassi vuol dire che la rata di un mutuo a tasso variabile scende, rispetto ai massimi di novembre 2023, di 48 euro al mese, con un risparmio di 576 euro annui.

L’inversione di tendenza dei mercati sui tassi dei mutui rilevata da Banca d’Italia si collega con quella riscontrata anche dall’ABI. Nel suo bollettino mensile, l’Associazione bancaria italiana ha puntualizzato che, a marzo 2024, i tassi di interesse sulle nuove operazioni di finanziamento sono in diminuzione: il tasso medio sulle nuove operazioni per l’acquisto di abitazioni è diminuito al 3,79%, rispetto al 3,89% di febbraio 2024 e rispetto al 4,42% di dicembre 2023. Questo si traduce in un risparmio in termini di rata mensile: considerando l’importo e la durata media di un mutuo, il calo dei tassi vuol dire che la rata di un mutuo a tasso variabile scende, rispetto ai massimi di novembre 2023, di 48 euro al mese, con un risparmio di 576 euro annui. Del resto, il primo taglio dei tassi di interesse è ormai alle porte. e a giugno 2024 la Banca centrale europea (BCE) potrebbe mettere mano alle forbici e ridurre (probabilmente) di 25 punti base il costo del denaro. Una contrazione tanto attesa, dopo i dieci rialzi consecutivi degli interessi varati da luglio 2022 a settembre 2023 per contrastare l’impennata dell’inflazione in Europa. Aumenti dei tassi che si sono tradotti in un salasso sulla rata mensile del mutuo per le famiglie. Secondo gli esperti di Kìron Partner, analizzando i dati Banca d’Italia si registra che i tassi di interesse sui prestiti erogati alle famiglie per l’acquisto di abitazioni si sono attestati al 4,21% (inclusi tutti i costi accessori e rappresentati dal Tasso Annuale Effettivo Globale TAEG). Su base mensile i tassi di interesse evidenziano un calo rispetto al 4,31% di febbraio. Si tratta di un indice importante ed interessante per chi sta valutando l’opportunità di accedere al mercato immobiliare e riflette una tendenza verso tassi di interesse più favorevoli rispetto a quelli a proposti nei mesi appena trascorsi.

Del resto, il primo taglio dei tassi di interesse è ormai alle porte. e a giugno 2024 la Banca centrale europea (BCE) potrebbe mettere mano alle forbici e ridurre (probabilmente) di 25 punti base il costo del denaro. Una contrazione tanto attesa, dopo i dieci rialzi consecutivi degli interessi varati da luglio 2022 a settembre 2023 per contrastare l’impennata dell’inflazione in Europa. Aumenti dei tassi che si sono tradotti in un salasso sulla rata mensile del mutuo per le famiglie. Secondo gli esperti di Kìron Partner, analizzando i dati Banca d’Italia si registra che i tassi di interesse sui prestiti erogati alle famiglie per l’acquisto di abitazioni si sono attestati al 4,21% (inclusi tutti i costi accessori e rappresentati dal Tasso Annuale Effettivo Globale TAEG). Su base mensile i tassi di interesse evidenziano un calo rispetto al 4,31% di febbraio. Si tratta di un indice importante ed interessante per chi sta valutando l’opportunità di accedere al mercato immobiliare e riflette una tendenza verso tassi di interesse più favorevoli rispetto a quelli a proposti nei mesi appena trascorsi. Per quanto riguarda la tipologia di mutuo, i dati di Kìron riferiti al primo trimestre del 2024 vedono una netta preferenza degli italiani verso il tasso fisso, che sfiora quota 94% facendo scendere i mutui a tasso variabile al 2,5%. Uno scenario completamente differente rispetto ai primi mesi del 2023, quando i mutui a tasso fisso rappresentavano il 63%. “La domanda di mutui casa – afferma Renato Landoni (nella foto), Presidente di Kìron Partner – è in costante aumento e la riduzione dei tassi di interesse in atto ormai da alcuni mesi rappresenta una buona opportunità per le famiglie. È probabile che la BCE intervenga ancora nei prossimi mesi riducendo ulteriormente i tassi di riferimento, dando ulteriore impulso a coloro che sottoscrivono un finanziamento per perfezionare l’acquisto immobiliare”.

Per quanto riguarda la tipologia di mutuo, i dati di Kìron riferiti al primo trimestre del 2024 vedono una netta preferenza degli italiani verso il tasso fisso, che sfiora quota 94% facendo scendere i mutui a tasso variabile al 2,5%. Uno scenario completamente differente rispetto ai primi mesi del 2023, quando i mutui a tasso fisso rappresentavano il 63%. “La domanda di mutui casa – afferma Renato Landoni (nella foto), Presidente di Kìron Partner – è in costante aumento e la riduzione dei tassi di interesse in atto ormai da alcuni mesi rappresenta una buona opportunità per le famiglie. È probabile che la BCE intervenga ancora nei prossimi mesi riducendo ulteriormente i tassi di riferimento, dando ulteriore impulso a coloro che sottoscrivono un finanziamento per perfezionare l’acquisto immobiliare”.

In prossimità del mese di Agosto, una forza misteriosa sembra impossessarsi della catena decisionale attraverso la quale i mutui vengono deliberati, complice il caldo africano e le ferie incipienti. Infatti anche nelle banche, come in tutte le aziende, i dipendenti organizzano le proprie ferie, e di solito fanno i turni sapendo di poter opzionare alcuni mesi dell’anno: gli “sbarbatelli” appena assunti a Giugno o a Ottobre, quelli con qualche anno sulle spalle a Luglio o a Settembre, gli anziani più alti in grado ad Agosto. Sfortunatamente, sono proprio questi ultimi ad comporre ic.d. organi deliberanti per i crediti, e quindi anche per i mutui, con buona pace di chi aveva pensato di riservare il tempo delle proprie ferie per dedicarsi al tanto agognato investimento immobiliare.

In prossimità del mese di Agosto, una forza misteriosa sembra impossessarsi della catena decisionale attraverso la quale i mutui vengono deliberati, complice il caldo africano e le ferie incipienti. Infatti anche nelle banche, come in tutte le aziende, i dipendenti organizzano le proprie ferie, e di solito fanno i turni sapendo di poter opzionare alcuni mesi dell’anno: gli “sbarbatelli” appena assunti a Giugno o a Ottobre, quelli con qualche anno sulle spalle a Luglio o a Settembre, gli anziani più alti in grado ad Agosto. Sfortunatamente, sono proprio questi ultimi ad comporre ic.d. organi deliberanti per i crediti, e quindi anche per i mutui, con buona pace di chi aveva pensato di riservare il tempo delle proprie ferie per dedicarsi al tanto agognato investimento immobiliare. Il problema, tuttavia, non è solo quello legato al fattore stagionale: le banche fanno meno mutui di prima, nel senso che hanno ristretto i criteri di accesso al credito per le famiglie, con il risultato che chi avrebbe potuto ottenere un mutuo nel 2022, quest’anno, a parità di parametri reddituali, non lo ottiene. Prova ne sia che, a detta dei bene informati, tutte le banche per l’anno in corso hanno dato alla rete dei budget di mutuo sensibilmente inferiori rispetto al 2022. In più, chi si sta avvicinando all’acquisto della casa lo fa con molta prudenza per via dell’aumento delle spese con cui le famiglie devono fare i conti. In meno di un anno, infatti, il costo del denaro è aumentato di 400 punti base, passando dallo 0% al 4% con grande rapidità, e questo ha fatto aumentare le rate dei propri mutui a tasso variabile mediamente del 75%.

Il problema, tuttavia, non è solo quello legato al fattore stagionale: le banche fanno meno mutui di prima, nel senso che hanno ristretto i criteri di accesso al credito per le famiglie, con il risultato che chi avrebbe potuto ottenere un mutuo nel 2022, quest’anno, a parità di parametri reddituali, non lo ottiene. Prova ne sia che, a detta dei bene informati, tutte le banche per l’anno in corso hanno dato alla rete dei budget di mutuo sensibilmente inferiori rispetto al 2022. In più, chi si sta avvicinando all’acquisto della casa lo fa con molta prudenza per via dell’aumento delle spese con cui le famiglie devono fare i conti. In meno di un anno, infatti, il costo del denaro è aumentato di 400 punti base, passando dallo 0% al 4% con grande rapidità, e questo ha fatto aumentare le rate dei propri mutui a tasso variabile mediamente del 75%. Chi intende contrarre un mutuo ex novo, invece, deve fare i conti con le follie di un mercato che non dà scampo ai detentori di redditi più bassi, poiché i mutui a tasso fisso vengono proposti ad una media del 4.6% (a Novembre 2021 erano all’1%), mentre quelli a tasso variabile – ossia quelli che OGGI dovrebbero interessare maggiormente gli aspiranti mutuatari, per via del futuro ribasso delle rate da qui a 2-3 anni – sono proposti anche al 5.5% iniziale. Tutto ciò sta scoraggiando anche l’acquisto dell’abitazione: se la domanda di mutui è in calo, ne risente anche il mercato immobiliare.

Chi intende contrarre un mutuo ex novo, invece, deve fare i conti con le follie di un mercato che non dà scampo ai detentori di redditi più bassi, poiché i mutui a tasso fisso vengono proposti ad una media del 4.6% (a Novembre 2021 erano all’1%), mentre quelli a tasso variabile – ossia quelli che OGGI dovrebbero interessare maggiormente gli aspiranti mutuatari, per via del futuro ribasso delle rate da qui a 2-3 anni – sono proposti anche al 5.5% iniziale. Tutto ciò sta scoraggiando anche l’acquisto dell’abitazione: se la domanda di mutui è in calo, ne risente anche il mercato immobiliare. Quando si tornerà a numeri più “normali”? Al momento, gli strateghi della BCE tentano disperatamente di riportare il tasso di inflazione verso la soglia del 2%, per cui ci si aspetta che, in caso di successo, anche l’Euribor potrebbe scendere a partire dal 2024. Tuttavia ci vorranno almeno due anni, ad essere ottimisti, per cui prepariamoci a convivere con uno scenario di inflazione elevata e tassi alti per un bel po’ di tempo, anche perché gli indicatori di mercato ci restituiscono un’economia in fase di rallentamento e l’inflazione in lieve contrazione. Inoltre, dal punto di vista macroeconomico l’attuazione del PNRR e i flussi di liquidità che stanno arrivando dall’Europa dovrebbero consentire investimenti nelle infrastrutture del Paese e nel mondo del lavoro, rilanciando in questo modo l’occupazione e il reddito. Tuttavia, finchè le banche non allenteranno la morsa dei parametri di accesso al credito, le famiglie continueranno ad ingrassare il circuito degli affitti, i cui canoni stanno aumentando sensibilmente per via dell’offerta risicata di alloggi.

Quando si tornerà a numeri più “normali”? Al momento, gli strateghi della BCE tentano disperatamente di riportare il tasso di inflazione verso la soglia del 2%, per cui ci si aspetta che, in caso di successo, anche l’Euribor potrebbe scendere a partire dal 2024. Tuttavia ci vorranno almeno due anni, ad essere ottimisti, per cui prepariamoci a convivere con uno scenario di inflazione elevata e tassi alti per un bel po’ di tempo, anche perché gli indicatori di mercato ci restituiscono un’economia in fase di rallentamento e l’inflazione in lieve contrazione. Inoltre, dal punto di vista macroeconomico l’attuazione del PNRR e i flussi di liquidità che stanno arrivando dall’Europa dovrebbero consentire investimenti nelle infrastrutture del Paese e nel mondo del lavoro, rilanciando in questo modo l’occupazione e il reddito. Tuttavia, finchè le banche non allenteranno la morsa dei parametri di accesso al credito, le famiglie continueranno ad ingrassare il circuito degli affitti, i cui canoni stanno aumentando sensibilmente per via dell’offerta risicata di alloggi. In generale, il contratto di mutuo prevede una obbligazione di lunghissimo periodo (oltre 10 anni), per cui bisognerebbe anche “ragionare a lungo periodo” e pensare a cosa potrebbe succedere ai tassi durante i prossimi due decenni: è ragionevole affermare che essi non scendano più per i prossimi 15-20 anni, e rimangano sempre a questo livello così elevato? E’ corretto pensare che, se la BCE sta facendo di tutto per abbassare il tasso di inflazione al 2%, ci riuscirà in un tempo non lungo? E in questo caso, è ipotizzabile che, se dovessi scegliere il tasso variabile, la mia rata si dovrebbe abbassare in proporzione, facendo scendere il mio impegno finanziario mensile? Se dovessi scegliere il tasso fisso, potrò mai rinegoziare il mio mutuo dopo qualche anno, qualora i futuri mutui a tasso fisso dovessero scendere?

In generale, il contratto di mutuo prevede una obbligazione di lunghissimo periodo (oltre 10 anni), per cui bisognerebbe anche “ragionare a lungo periodo” e pensare a cosa potrebbe succedere ai tassi durante i prossimi due decenni: è ragionevole affermare che essi non scendano più per i prossimi 15-20 anni, e rimangano sempre a questo livello così elevato? E’ corretto pensare che, se la BCE sta facendo di tutto per abbassare il tasso di inflazione al 2%, ci riuscirà in un tempo non lungo? E in questo caso, è ipotizzabile che, se dovessi scegliere il tasso variabile, la mia rata si dovrebbe abbassare in proporzione, facendo scendere il mio impegno finanziario mensile? Se dovessi scegliere il tasso fisso, potrò mai rinegoziare il mio mutuo dopo qualche anno, qualora i futuri mutui a tasso fisso dovessero scendere? Se la pandemia aveva già evidenziato alcuni dei vantaggi di affidarsi a un mediatore creditizio che agevolasse il dialogo con gli istituti bancari reso difficoltoso dalle limitazioni di accesso alle filiali, oggi ci troviamo di fronte a uno scenario in cui prodotti e tassi sono soggetti a cambiamenti repentini. Chi deve accendere un mutuo trova nel mediatore creditizio un consulente che giuda i consumatori verso la scelta più conveniente e conforme alle singole necessità. Per dare concretezza a questa affermazione, è interessante effettuare una simulazione ipotizzando le condizioni di un mutuo del valore di 150.000 euro e della durata di 25 anni. Prima della guerra, tra il peggiore e il migliore mutuo, a parità di importo

Se la pandemia aveva già evidenziato alcuni dei vantaggi di affidarsi a un mediatore creditizio che agevolasse il dialogo con gli istituti bancari reso difficoltoso dalle limitazioni di accesso alle filiali, oggi ci troviamo di fronte a uno scenario in cui prodotti e tassi sono soggetti a cambiamenti repentini. Chi deve accendere un mutuo trova nel mediatore creditizio un consulente che giuda i consumatori verso la scelta più conveniente e conforme alle singole necessità. Per dare concretezza a questa affermazione, è interessante effettuare una simulazione ipotizzando le condizioni di un mutuo del valore di 150.000 euro e della durata di 25 anni. Prima della guerra, tra il peggiore e il migliore mutuo, a parità di importo  erogato e durata, la differenza tra le rate era compresa in un gap di 10-20 euro/mese. A giugno 2023, lo scenario si è notevolmente modificato: comparando il miglior mutuo a tasso fisso in promozione con un mutuo a un tasso di mercato sopra il 4% si delinea una differenza nel range di 100-150 euro tra le rate mensili che, proiettata sull’intera durata del mutuo, corrisponde ad un risparmio complessivo che varia dai 30 ai 45 mila euro totali per le 300 rate. “Si tratta di un importo rilevante, che avvalora l’importanza di affidarsi a mediatori creditizi preparati ed imparziali”, osserva Riccardo Bernardi, Chief Development Officer di 24MAX.

erogato e durata, la differenza tra le rate era compresa in un gap di 10-20 euro/mese. A giugno 2023, lo scenario si è notevolmente modificato: comparando il miglior mutuo a tasso fisso in promozione con un mutuo a un tasso di mercato sopra il 4% si delinea una differenza nel range di 100-150 euro tra le rate mensili che, proiettata sull’intera durata del mutuo, corrisponde ad un risparmio complessivo che varia dai 30 ai 45 mila euro totali per le 300 rate. “Si tratta di un importo rilevante, che avvalora l’importanza di affidarsi a mediatori creditizi preparati ed imparziali”, osserva Riccardo Bernardi, Chief Development Officer di 24MAX. Dal sondaggio condotto da 24MAX emerge, infatti, che più dell’85% di chi è interessato ad accendere un mutuo manifesta un atteggiamento tra il negativo e il prudenziale. La survey, infatti, evidenzia che l’80% di chi si rivolge a un consulente finanziario è in cerca di informazioni e chiarimenti e si affida completamente alla competenza dell’esperto. “In un momento così particolare, scegliere il prodotto giusto può fare la differenza in modo sostanziale”, sottolinea Bernardi. “Per fare qualche esempio, ad aprile alcune banche con cui collaboriamo hanno lanciato un mutuo con tasso fisso al 2,99%, che ovviamente ha riscosso grande interesse da parte della nostra clientela; a giugno sono partite altre interessanti campagne con tasso fisso al 3,5% per gli under 36 e per LTV inferiore al 50%”. Esempi che confermano l’importanza di una consulenza non vincolata a un’unica banca.

Dal sondaggio condotto da 24MAX emerge, infatti, che più dell’85% di chi è interessato ad accendere un mutuo manifesta un atteggiamento tra il negativo e il prudenziale. La survey, infatti, evidenzia che l’80% di chi si rivolge a un consulente finanziario è in cerca di informazioni e chiarimenti e si affida completamente alla competenza dell’esperto. “In un momento così particolare, scegliere il prodotto giusto può fare la differenza in modo sostanziale”, sottolinea Bernardi. “Per fare qualche esempio, ad aprile alcune banche con cui collaboriamo hanno lanciato un mutuo con tasso fisso al 2,99%, che ovviamente ha riscosso grande interesse da parte della nostra clientela; a giugno sono partite altre interessanti campagne con tasso fisso al 3,5% per gli under 36 e per LTV inferiore al 50%”. Esempi che confermano l’importanza di una consulenza non vincolata a un’unica banca. La survey condotta da 24MAX, inoltre, conferma la dominanza del tasso fisso, con una percentuale che si attesta al 94,6% delle preferenze e che – secondo Bernardi – allo stato attuale potrebbe quasi portare verso l’azzeramento dei tassi variabili. Parallelamente, si registra una tendenza all’allungamento della durata dei mutui, dovuta alla ricerca di rate mensili più contenute. Dal sondaggio, infatti, risulta che il 66,1% dei mutui è a 30 anni, seguito da quelli a 25 anni che quotano per il 30,4%. inoltre, cresce la percentuale degli under 36, che nell’83,9% dei casi si dichiarano esplicitamente motivati all’acquisto grazie alle agevolazioni fiscali e alle promozioni a loro dedicate dagli istituti bancari. Una categoria, quella degli under 36, sempre più dominante, che predilige bilocali (51,8%) e trilocali (41,1%) prevalentemente ubicati nell’hinterland delle città (64,3%).

La survey condotta da 24MAX, inoltre, conferma la dominanza del tasso fisso, con una percentuale che si attesta al 94,6% delle preferenze e che – secondo Bernardi – allo stato attuale potrebbe quasi portare verso l’azzeramento dei tassi variabili. Parallelamente, si registra una tendenza all’allungamento della durata dei mutui, dovuta alla ricerca di rate mensili più contenute. Dal sondaggio, infatti, risulta che il 66,1% dei mutui è a 30 anni, seguito da quelli a 25 anni che quotano per il 30,4%. inoltre, cresce la percentuale degli under 36, che nell’83,9% dei casi si dichiarano esplicitamente motivati all’acquisto grazie alle agevolazioni fiscali e alle promozioni a loro dedicate dagli istituti bancari. Una categoria, quella degli under 36, sempre più dominante, che predilige bilocali (51,8%) e trilocali (41,1%) prevalentemente ubicati nell’hinterland delle città (64,3%).

Le compravendite di case nuove, dopo essere cresciute nel 2022 (+10%), aumentano anche nel 2023 (+2,7%). Tuttavia, a fare il mercato sono solo Milano e Roma, dove se ne contano oltre 17.000 (l’80% del totale), mentre l’offerta negli altri grandi centri resta bassa. Sul fronte dei prezzi delle case nuove, in particolare, in Italia negli ultimi anni i prezzi sono cresciuti sensibilmente per via dell’offerta molto bassa e per gli aumenti dei costi delle aree edificabili, delle materie prime e della manodopera. Infatti, negli ultimi due anni i prezzi di vendita delle case nuove sono aumentati mediamente del 3,1 per cento all’anno, e per la fine di quest’anno le previsioni parlano di un ulteriore rialzo, complice l’inflazione, del 4,6 per cento. Al contrario, la guerra, l’inflazione e le difficoltà di accesso al credito saranno nei prossimi mesi un ostacolo alla crescita del mercato immobiliare.

Le compravendite di case nuove, dopo essere cresciute nel 2022 (+10%), aumentano anche nel 2023 (+2,7%). Tuttavia, a fare il mercato sono solo Milano e Roma, dove se ne contano oltre 17.000 (l’80% del totale), mentre l’offerta negli altri grandi centri resta bassa. Sul fronte dei prezzi delle case nuove, in particolare, in Italia negli ultimi anni i prezzi sono cresciuti sensibilmente per via dell’offerta molto bassa e per gli aumenti dei costi delle aree edificabili, delle materie prime e della manodopera. Infatti, negli ultimi due anni i prezzi di vendita delle case nuove sono aumentati mediamente del 3,1 per cento all’anno, e per la fine di quest’anno le previsioni parlano di un ulteriore rialzo, complice l’inflazione, del 4,6 per cento. Al contrario, la guerra, l’inflazione e le difficoltà di accesso al credito saranno nei prossimi mesi un ostacolo alla crescita del mercato immobiliare. Per il 2023 il mercato immobiliare presenta due scenari possibili, uno con una riduzione di circa il 14% delle compravendite ma una generale stabilità dei prezzi, e un altro che prevede sia una diminuzione delle vendite che dei prezzi. In ogni caso, il 2023 sarà un anno molto negativo per il settore e per gli addetti ai lavori, con un calo delle compravendite del 15% e con le banche più restie a concedere mutui. I prezzi delle case potrebbero aumentare fino all’1%, il mercato delle compravendite diventerà gradualmente poco accessibile per a chi non ha redditi indicizzati all’inflazione e per i giovani. Nomisma, in particolare, prevede una diminuzione delle compravendite di case del 14,6% mentre le nuove erogazioni di mutui subiranno una flessione del 18%; l’aumento dei tassi d’interesse e la maggiore attenzione a concedere finanziamenti da parte delle banche renderanno più difficile l’accesso al credito, producendo una sensibile diminuzione delle intenzioni di acquisto.

Per il 2023 il mercato immobiliare presenta due scenari possibili, uno con una riduzione di circa il 14% delle compravendite ma una generale stabilità dei prezzi, e un altro che prevede sia una diminuzione delle vendite che dei prezzi. In ogni caso, il 2023 sarà un anno molto negativo per il settore e per gli addetti ai lavori, con un calo delle compravendite del 15% e con le banche più restie a concedere mutui. I prezzi delle case potrebbero aumentare fino all’1%, il mercato delle compravendite diventerà gradualmente poco accessibile per a chi non ha redditi indicizzati all’inflazione e per i giovani. Nomisma, in particolare, prevede una diminuzione delle compravendite di case del 14,6% mentre le nuove erogazioni di mutui subiranno una flessione del 18%; l’aumento dei tassi d’interesse e la maggiore attenzione a concedere finanziamenti da parte delle banche renderanno più difficile l’accesso al credito, producendo una sensibile diminuzione delle intenzioni di acquisto. Nonostante questi scenari poco confortanti, si tratta comunque di medie statistiche, per cui c’è sempre chi ha la possibilità di vendere o comprare, anche accedendo ad un mutuo. Per costoro, il portale

Nonostante questi scenari poco confortanti, si tratta comunque di medie statistiche, per cui c’è sempre chi ha la possibilità di vendere o comprare, anche accedendo ad un mutuo. Per costoro, il portale  Tra le province più convenienti per acquistare un appartamento di 50 mq troviamo:

Tra le province più convenienti per acquistare un appartamento di 50 mq troviamo: 1. Napoli, con un aumento del prezzo del +7,61% e un valore medio di 132.366 €;

1. Napoli, con un aumento del prezzo del +7,61% e un valore medio di 132.366 €; Le regioni che offrono le migliori opportunità di investimento per un appartamento di 50 mq sono:

Le regioni che offrono le migliori opportunità di investimento per un appartamento di 50 mq sono: Le regioni meno convenienti per investire in un appartamento di 50 mq sono:

Le regioni meno convenienti per investire in un appartamento di 50 mq sono: Le città più richieste per l’acquisto di un appartamento di 50 mq sono:

Le città più richieste per l’acquisto di un appartamento di 50 mq sono: a livelli medio bassi, ma la dinamica dei tassi ha portato a un ribilanciamento delle tipologie di tasso collocato nelle scelte dei mutuatari, che nel corso del 2022 hanno spesso optato per prodotti più rischiosi come il tasso variabile. Questa inversione di tendenza ha portato il tasso variabile e il tasso variabile con CAP ad erodere quote importanti al tasso fisso, che invece nel 2021 era stato scelto da quasi 9 mutuatari su 10. Nel 2022, infatti, il tasso variabile è la scelta di 4,1 mutuatari su 10, mentre il tasso variabile con CAP di 1,2 mutuatario su 10. Quelli che continuano a optare per un prodotto fisso, più sicuro ma più caro, scendono a quota 4,4 mutuatari su 10.

a livelli medio bassi, ma la dinamica dei tassi ha portato a un ribilanciamento delle tipologie di tasso collocato nelle scelte dei mutuatari, che nel corso del 2022 hanno spesso optato per prodotti più rischiosi come il tasso variabile. Questa inversione di tendenza ha portato il tasso variabile e il tasso variabile con CAP ad erodere quote importanti al tasso fisso, che invece nel 2021 era stato scelto da quasi 9 mutuatari su 10. Nel 2022, infatti, il tasso variabile è la scelta di 4,1 mutuatari su 10, mentre il tasso variabile con CAP di 1,2 mutuatario su 10. Quelli che continuano a optare per un prodotto fisso, più sicuro ma più caro, scendono a quota 4,4 mutuatari su 10. Le preferenze dei richiedenti, pertanto, si sono mosse con una rapidità sorprendente, così come rapidissima è stata la risalita dei tassi imposta dalle banche centrali per contenere una inflazione che i millennials neanche ricordano. Il problema, semmai, è capire se la scelta del tasso variabile sia stata effettuata con sufficiente raziocinio. Infatti, secondo alcuni studi autorevoli (Deutsche Bank, ma non solo) il tasso di inflazione – e conseguentemente i tassi di interesse imposti dalle banche centrali – impiega qualche anno a scendere verso le soglie considerate ideali dalla FED e dalla BCE (2-2,5%) allorquando l’indice dei prezzi al consumo raggiunge certi picchi così elevati, come quelli attuali, ed in un breve lasso di tempo. Ciò significa che chi ha contratto un mutuo a tasso

Le preferenze dei richiedenti, pertanto, si sono mosse con una rapidità sorprendente, così come rapidissima è stata la risalita dei tassi imposta dalle banche centrali per contenere una inflazione che i millennials neanche ricordano. Il problema, semmai, è capire se la scelta del tasso variabile sia stata effettuata con sufficiente raziocinio. Infatti, secondo alcuni studi autorevoli (Deutsche Bank, ma non solo) il tasso di inflazione – e conseguentemente i tassi di interesse imposti dalle banche centrali – impiega qualche anno a scendere verso le soglie considerate ideali dalla FED e dalla BCE (2-2,5%) allorquando l’indice dei prezzi al consumo raggiunge certi picchi così elevati, come quelli attuali, ed in un breve lasso di tempo. Ciò significa che chi ha contratto un mutuo a tasso  Il mercato dei mutui, pertanto, dovrà adattarsi a questo scenario, agendo sulla offerta e diversificando ancora di più le tipologie di mutuo, magari stimolando la domanda di mutui di più lunga durata in modo da consentire un miglioramento dello scoring e una rata più bassa. Infatti, i redditi medi in Italia sono scesi in modo sensibile negli ultimi trenta anni e soprattutto negli ultimi cinque, abbassandosi ad un livello tale da non permettere a molti lavoratori subordinati di potere accedere al credito bancario se non in presenza di un garante e/o co-obbligato (il coniuge o convivente, se non uno dei genitori per i più giovani). Questa tendenza ad allungare il piano di ammortamento si evince dagli stessi dati di Kiron Partners, secondo cui la durata media del mutuo è già passata da 24,7 anni del 2021 a 26 anni del 2022.

Il mercato dei mutui, pertanto, dovrà adattarsi a questo scenario, agendo sulla offerta e diversificando ancora di più le tipologie di mutuo, magari stimolando la domanda di mutui di più lunga durata in modo da consentire un miglioramento dello scoring e una rata più bassa. Infatti, i redditi medi in Italia sono scesi in modo sensibile negli ultimi trenta anni e soprattutto negli ultimi cinque, abbassandosi ad un livello tale da non permettere a molti lavoratori subordinati di potere accedere al credito bancario se non in presenza di un garante e/o co-obbligato (il coniuge o convivente, se non uno dei genitori per i più giovani). Questa tendenza ad allungare il piano di ammortamento si evince dagli stessi dati di Kiron Partners, secondo cui la durata media del mutuo è già passata da 24,7 anni del 2021 a 26 anni del 2022. Segmentando per fasce di durata, dallo studio di Kiron emerge che il 78,8% dei mutui ha una durata compresa tra 21 e 30 anni (72% nel 2021) e il 21,2% si colloca nella fascia 10-20 anni (27,9% nel 2021), mentre i mutui ipotecari di durata inferiore a 10 restano residuali. Nel primo semestre 2022 l’importo medio di mutuo erogato sul territorio nazionale si attesta a 120.100 Euro, in aumento rispetto al 2021 (+5%). L’età media di chi ha sottoscritto un mutuo nella prima parte del 2022 è di 38,9 anni (40 anni nel 2021) con una concentrazione nella fascia 18-34 del 38,3% rispetto al 35,6% del 2021, e nella fascia da 35-44 anni del 34,7% rispetto al 34,8% dello scorso anno. L’acquisto della prima casa rimane la motivazione principale per la quale si sottoscrive un mutuo, e rappresenta il 94,4% del totale delle richieste (nel 2021 era del 87,6%), la seconda casa resta al 2,1% come nel 2021, e sostituzione o surroga scendono all’1,8%. Coloro che scelgono un finanziamento per costruzione o ristrutturazione rappresentano lo 0,9%, e le restanti finalità di consolidamento o liquidità rappresentano solo l’1,2% del totale.

Segmentando per fasce di durata, dallo studio di Kiron emerge che il 78,8% dei mutui ha una durata compresa tra 21 e 30 anni (72% nel 2021) e il 21,2% si colloca nella fascia 10-20 anni (27,9% nel 2021), mentre i mutui ipotecari di durata inferiore a 10 restano residuali. Nel primo semestre 2022 l’importo medio di mutuo erogato sul territorio nazionale si attesta a 120.100 Euro, in aumento rispetto al 2021 (+5%). L’età media di chi ha sottoscritto un mutuo nella prima parte del 2022 è di 38,9 anni (40 anni nel 2021) con una concentrazione nella fascia 18-34 del 38,3% rispetto al 35,6% del 2021, e nella fascia da 35-44 anni del 34,7% rispetto al 34,8% dello scorso anno. L’acquisto della prima casa rimane la motivazione principale per la quale si sottoscrive un mutuo, e rappresenta il 94,4% del totale delle richieste (nel 2021 era del 87,6%), la seconda casa resta al 2,1% come nel 2021, e sostituzione o surroga scendono all’1,8%. Coloro che scelgono un finanziamento per costruzione o ristrutturazione rappresentano lo 0,9%, e le restanti finalità di consolidamento o liquidità rappresentano solo l’1,2% del totale.

ANDAMENTO DEL MERCATO CREDITIZIO – Il contesto economico generale si è notevolmente inasprito a partire dal mese di marzo 2022 a causa dell’inizio del conflitto e del costante

ANDAMENTO DEL MERCATO CREDITIZIO – Il contesto economico generale si è notevolmente inasprito a partire dal mese di marzo 2022 a causa dell’inizio del conflitto e del costante  IDENTIKIT SOCIODEMOGRAFICO – Dall’analisi delle transazioni emerge che il 46,6% di chi ha richiesto un mutuo nei primi otto mesi del 2022 è coniugato. In forte crescita la percentuale dei single, che raggiunge quota 42,5%, superando di oltre sei punti percentuali il dato medio del 2021 (36%). In questa categoria si registra una netta prevalenza di uomini (55,9%) rispetto alle donne (44,1%). In calo nei primi mesi del 2022 le richieste di separati e divorziati, che scendono al 7,8% rispetto al 9,8% del 2021. Si riduce anche la quota dei conviventi (1,8%) e dei vedovi, che si attesta all’1,3%, rispetto al 2,5% del secondo semestre 2021. Inoltre, nel periodo gennaio-agosto 2022 la fascia 35-44 anni è quella con il maggior numero di richiedenti (33,2%), seguita da quella dei giovani tra i 25 e i 34 anni, che rappresentano il 27,6%. In crescita di oltre il 3% i richiedenti tra i 45 e i 55 anni (21,1%) e i giovanissimi (18-24 anni), che raggiungono il 2,9% (+2% rispetto alla media del 2021); stabili gli over 55 che quotano il 15,2%.

IDENTIKIT SOCIODEMOGRAFICO – Dall’analisi delle transazioni emerge che il 46,6% di chi ha richiesto un mutuo nei primi otto mesi del 2022 è coniugato. In forte crescita la percentuale dei single, che raggiunge quota 42,5%, superando di oltre sei punti percentuali il dato medio del 2021 (36%). In questa categoria si registra una netta prevalenza di uomini (55,9%) rispetto alle donne (44,1%). In calo nei primi mesi del 2022 le richieste di separati e divorziati, che scendono al 7,8% rispetto al 9,8% del 2021. Si riduce anche la quota dei conviventi (1,8%) e dei vedovi, che si attesta all’1,3%, rispetto al 2,5% del secondo semestre 2021. Inoltre, nel periodo gennaio-agosto 2022 la fascia 35-44 anni è quella con il maggior numero di richiedenti (33,2%), seguita da quella dei giovani tra i 25 e i 34 anni, che rappresentano il 27,6%. In crescita di oltre il 3% i richiedenti tra i 45 e i 55 anni (21,1%) e i giovanissimi (18-24 anni), che raggiungono il 2,9% (+2% rispetto alla media del 2021); stabili gli over 55 che quotano il 15,2%. PREVISIONI MERCATO CREDITIZIO – Nonostante l’analisi precedente, non c’è motivo di essere pessimisti. Da un lato, le nuove

PREVISIONI MERCATO CREDITIZIO – Nonostante l’analisi precedente, non c’è motivo di essere pessimisti. Da un lato, le nuove  SCENARIO ECONOMICO – L’Europa si trova in uno dei periodi più turbolenti della storia recente. Il conflitto in Ucraina, il caro energia, la scarsità di materie prime, i cambiamenti climatici, l’emergenza sanitaria e l’instabilità politica stanno avendo un impatto significativo sulla società, sulle famiglie e sui consumi. Un quadro macro economico che si ripercuote sui singoli erodendo il potere d’acquisto delle famiglie. Le più recenti previsioni delle istituzioni internazionali anticipano per il 2022 un marcato rallentamento del ciclo economico globale e il persistere delle pressioni inflazionistiche. Anche l’Ocse, secondo le più recenti dichiarazioni, ha rivisto al rialzo le previsioni sull’aumento dell’inflazione su scala globale, avvertendo che proprio per intervenire sul carovita saranno necessari ulteriori aumenti dei tassi di interesse da parte delle banche centrali nella maggior parte delle economie. Per l’Italia, nel suo aggiornamento di interim dell’Economic Outlook, l’organizzazione parigina indica un +3,4% del Pil nel 2022 sostenuto da comparti come turismo e trasporti, che hanno beneficiato maggiormente della rimozione delle misure di contenimento della pandemia.

SCENARIO ECONOMICO – L’Europa si trova in uno dei periodi più turbolenti della storia recente. Il conflitto in Ucraina, il caro energia, la scarsità di materie prime, i cambiamenti climatici, l’emergenza sanitaria e l’instabilità politica stanno avendo un impatto significativo sulla società, sulle famiglie e sui consumi. Un quadro macro economico che si ripercuote sui singoli erodendo il potere d’acquisto delle famiglie. Le più recenti previsioni delle istituzioni internazionali anticipano per il 2022 un marcato rallentamento del ciclo economico globale e il persistere delle pressioni inflazionistiche. Anche l’Ocse, secondo le più recenti dichiarazioni, ha rivisto al rialzo le previsioni sull’aumento dell’inflazione su scala globale, avvertendo che proprio per intervenire sul carovita saranno necessari ulteriori aumenti dei tassi di interesse da parte delle banche centrali nella maggior parte delle economie. Per l’Italia, nel suo aggiornamento di interim dell’Economic Outlook, l’organizzazione parigina indica un +3,4% del Pil nel 2022 sostenuto da comparti come turismo e trasporti, che hanno beneficiato maggiormente della rimozione delle misure di contenimento della pandemia. ANDAMENTO MERCATO IMMOBILIARE RESIDENZIALE E PREVISIONI – Il rallentamento della crescita economica e le numerose incognite che influenzeranno il prossimo futuro non stanno condizionando la ripresa del

ANDAMENTO MERCATO IMMOBILIARE RESIDENZIALE E PREVISIONI – Il rallentamento della crescita economica e le numerose incognite che influenzeranno il prossimo futuro non stanno condizionando la ripresa del  fortemente condizionato dall’aumento dell’inflazione e dal conseguente rialzo dei tassi dei mutui, si ipotizza un rallentamento della crescita nel Real Estate. Da qui la previsione di un consuntivo 2022 che vedrà le

fortemente condizionato dall’aumento dell’inflazione e dal conseguente rialzo dei tassi dei mutui, si ipotizza un rallentamento della crescita nel Real Estate. Da qui la previsione di un consuntivo 2022 che vedrà le

Grazie alla competizione tra banche e all’evoluzione dell’informazione finanziaria, resa disponibile a tutti anche dai media nazionali, gli italiani sono mediamente più informati sulla differenza – fondamentale – tra mutui a tasso fisso e mutui a tasso variabile, e la storia recente – la famigerata crisi mondiale nata nel 2008 dai mutui subprime americani a tasso variabile – ha svelato la necessità di effettuare con molta cura la scelta tra le due tipologie. Pertanto, per chi richiede un mutuo la scelta tra fisso e variabile non è più così scontata come soltanto otto mesi fa, quando la forbice dei tassi era quasi pari a zero, e la convenienza di stipulare un mutuo a tasso variabile oggi è da soppesare con estrema attenzione; essa, infatti, deriva esclusivamente dalla scommessa – tutta da giocare – che dal 2023 l’inflazione si riduca sensibilmente, i tassi delle banche centrali fermino la loro corsa al rialzo e, successivamente, scendano di nuovo, com’è negli obiettivi delle banche centrali in tema di politica monetaria e controllo dell’inflazione.

Grazie alla competizione tra banche e all’evoluzione dell’informazione finanziaria, resa disponibile a tutti anche dai media nazionali, gli italiani sono mediamente più informati sulla differenza – fondamentale – tra mutui a tasso fisso e mutui a tasso variabile, e la storia recente – la famigerata crisi mondiale nata nel 2008 dai mutui subprime americani a tasso variabile – ha svelato la necessità di effettuare con molta cura la scelta tra le due tipologie. Pertanto, per chi richiede un mutuo la scelta tra fisso e variabile non è più così scontata come soltanto otto mesi fa, quando la forbice dei tassi era quasi pari a zero, e la convenienza di stipulare un mutuo a tasso variabile oggi è da soppesare con estrema attenzione; essa, infatti, deriva esclusivamente dalla scommessa – tutta da giocare – che dal 2023 l’inflazione si riduca sensibilmente, i tassi delle banche centrali fermino la loro corsa al rialzo e, successivamente, scendano di nuovo, com’è negli obiettivi delle banche centrali in tema di politica monetaria e controllo dell’inflazione. L’odierna offerta bancaria vede una “forbice” di 1,50% a svantaggio del tasso fisso e in costante aumento, per cui il rapporto di convenienza tra fisso e variabile sta gradualmente cambiando, come emerge dalle analisi effettuate dall’Ufficio Studi di

L’odierna offerta bancaria vede una “forbice” di 1,50% a svantaggio del tasso fisso e in costante aumento, per cui il rapporto di convenienza tra fisso e variabile sta gradualmente cambiando, come emerge dalle analisi effettuate dall’Ufficio Studi di  Inoltre, scende notevolmente l’importo medio dei mutui erogati, che passa da quota di 124.106 euro del 2021 a 105.204 euro del primo semestre 2022. “Una tendenza che potremmo interpretare come una scelta cautelativa dei clienti che, dopo anni di tasso fisso, non sono ancora pronti all’idea di orientarsi verso il variabile. Al rischio di pagare rate crescenti preferiscono finanziarsi per importi inferiori”, spiega Marco Boidi, Head of Sales Network di 24MAX. “Il contesto economico generale si è notevolmente inasprito a partire da marzo con l’inizio del conflitto e il costante aumento dell’inflazione. La crisi di Governo di questi ultimi giorni e la possibilità che vengano a mancare le agevolazioni fiscali che finora hanno contribuito ad alimentare il mercato immobiliare, rendono difficili eventuali previsioni nel medio-lungo termine”, aggiunge Marco Boidi. I dati in questione, comunque, non devono infondere pessimismo, poiché il 97% dei mutui riguardano l’acquisto della prima casa – ed esulano dunque dalle logiche di investimento – e i tassi, seppur aumentati, rimangono comunque sostenibili rispetto agli anni di boom del mattone, durante i quali i richiedenti erano abituati a percentuali del 6/7%. Del resto, il costo del denaro negli ultimi anni ha toccato minimi storici davvero senza precedenti, e chi ha sottoscritto un mutuo a tasso fisso entro Dicembre 2021 ha fatto “l’affare del secolo”, ipotecando, oltre alla casa, una rata molto bassa.

Inoltre, scende notevolmente l’importo medio dei mutui erogati, che passa da quota di 124.106 euro del 2021 a 105.204 euro del primo semestre 2022. “Una tendenza che potremmo interpretare come una scelta cautelativa dei clienti che, dopo anni di tasso fisso, non sono ancora pronti all’idea di orientarsi verso il variabile. Al rischio di pagare rate crescenti preferiscono finanziarsi per importi inferiori”, spiega Marco Boidi, Head of Sales Network di 24MAX. “Il contesto economico generale si è notevolmente inasprito a partire da marzo con l’inizio del conflitto e il costante aumento dell’inflazione. La crisi di Governo di questi ultimi giorni e la possibilità che vengano a mancare le agevolazioni fiscali che finora hanno contribuito ad alimentare il mercato immobiliare, rendono difficili eventuali previsioni nel medio-lungo termine”, aggiunge Marco Boidi. I dati in questione, comunque, non devono infondere pessimismo, poiché il 97% dei mutui riguardano l’acquisto della prima casa – ed esulano dunque dalle logiche di investimento – e i tassi, seppur aumentati, rimangono comunque sostenibili rispetto agli anni di boom del mattone, durante i quali i richiedenti erano abituati a percentuali del 6/7%. Del resto, il costo del denaro negli ultimi anni ha toccato minimi storici davvero senza precedenti, e chi ha sottoscritto un mutuo a tasso fisso entro Dicembre 2021 ha fatto “l’affare del secolo”, ipotecando, oltre alla casa, una rata molto bassa. Ormai superata, invece, appare la formula dei mutui a tasso misto con opzione, che sono una formula intermedia tra i mutui a tasso fisso e quelli a tasso variabile. In questo tipo di mutuo, durante la durata e con una cadenza prestabilita (ad esempio ogni tre anni o cinque anni) è possibile scegliere tra fisso e variabile, ma per tutta la durata del periodo precedente alla data di opzione il tasso e la rata rimarranno fissi o varieranno esattamente come nel caso di un fisso o variabile classici. Lo svantaggio di questo tipo di mutuo è che si tratta di un “insieme” di mutui più corti (con periodi intermedi di 3-5 anni); pertanto, se la tipologia di partenza è il tasso fisso e, alla prima scadenza, non lo vogliamo cambiare, il tasso sarà comunque ricalcolato sulla base del parametro Euribor del momento successivo, e non sulla base di quello iniziale. Ciò comporta che la rata varierà, a dispetto dell’obiettivo di mantenerla costante nel tempo.

Ormai superata, invece, appare la formula dei mutui a tasso misto con opzione, che sono una formula intermedia tra i mutui a tasso fisso e quelli a tasso variabile. In questo tipo di mutuo, durante la durata e con una cadenza prestabilita (ad esempio ogni tre anni o cinque anni) è possibile scegliere tra fisso e variabile, ma per tutta la durata del periodo precedente alla data di opzione il tasso e la rata rimarranno fissi o varieranno esattamente come nel caso di un fisso o variabile classici. Lo svantaggio di questo tipo di mutuo è che si tratta di un “insieme” di mutui più corti (con periodi intermedi di 3-5 anni); pertanto, se la tipologia di partenza è il tasso fisso e, alla prima scadenza, non lo vogliamo cambiare, il tasso sarà comunque ricalcolato sulla base del parametro Euribor del momento successivo, e non sulla base di quello iniziale. Ciò comporta che la rata varierà, a dispetto dell’obiettivo di mantenerla costante nel tempo.

Mettendo a confronto appartamenti e soluzioni indipendenti e semi-indipendenti, i primi hanno un tasso di acquisto per investimento superiore (17,6% contro 11,5%), mentre i secondi hanno una percentuale più alta di acquisti come abitazione principale e casa vacanza. Gli appartamenti, infatti, si prestano meglio a essere acquistati per investimento grazie a prezzi mediamente più contenuti, a una maggiore facilità di gestione e a un maggior numero di richieste da parte di potenziali inquilini. Inoltre, gli acquirenti più attivi sulle compravendite di appartamenti sono quelli con un’età compresa tra 18 e 34 anni (29,5%), mentre le soluzioni indipendenti e semi-indipendenti sono maggiormente apprezzate da acquirenti con età compresa tra 35 e 44 anni (31,7%). L’acquisto di ville, villette e case avviene mediamente in età più avanzata, poiché generalmente si tratta di tipologie più costose, e in molti casi la villa è l’acquisto definitivo.

Mettendo a confronto appartamenti e soluzioni indipendenti e semi-indipendenti, i primi hanno un tasso di acquisto per investimento superiore (17,6% contro 11,5%), mentre i secondi hanno una percentuale più alta di acquisti come abitazione principale e casa vacanza. Gli appartamenti, infatti, si prestano meglio a essere acquistati per investimento grazie a prezzi mediamente più contenuti, a una maggiore facilità di gestione e a un maggior numero di richieste da parte di potenziali inquilini. Inoltre, gli acquirenti più attivi sulle compravendite di appartamenti sono quelli con un’età compresa tra 18 e 34 anni (29,5%), mentre le soluzioni indipendenti e semi-indipendenti sono maggiormente apprezzate da acquirenti con età compresa tra 35 e 44 anni (31,7%). L’acquisto di ville, villette e case avviene mediamente in età più avanzata, poiché generalmente si tratta di tipologie più costose, e in molti casi la villa è l’acquisto definitivo. Gli appartamenti sono la tipologia preferita dai single – il 34,4% delle compravendite di appartamenti sono state concluse da questa categoria – mentre ville e case sono quasi sempre acquistate da famiglie (83,2%). Nel 51,0% dei casi, chi acquista un appartamento lo fa grazie all’accensione di un mutuo, percentuale che sale al 53,1% se la compravendita riguarda una soluzione indipendente o semi-indipendente. Inoltre, ad essere finanziati sono principalmente cittadini italiani (74,8% dei mutui), ma stanno aumentando le percentuali degli stranieri che accedono al credito casa: attualmente quasi il 14,0% è rappresentato da cittadini europei e 11,2% è rappresentato da immigrati extra-europei. Le nazionalità più rappresentate sono quelle rumena, albanese e moldava, mentre la maggior parte dei non europei proviene dall’Asia, seguiti a brevissima distanza dai latinoamericani e dagli africani.

Gli appartamenti sono la tipologia preferita dai single – il 34,4% delle compravendite di appartamenti sono state concluse da questa categoria – mentre ville e case sono quasi sempre acquistate da famiglie (83,2%). Nel 51,0% dei casi, chi acquista un appartamento lo fa grazie all’accensione di un mutuo, percentuale che sale al 53,1% se la compravendita riguarda una soluzione indipendente o semi-indipendente. Inoltre, ad essere finanziati sono principalmente cittadini italiani (74,8% dei mutui), ma stanno aumentando le percentuali degli stranieri che accedono al credito casa: attualmente quasi il 14,0% è rappresentato da cittadini europei e 11,2% è rappresentato da immigrati extra-europei. Le nazionalità più rappresentate sono quelle rumena, albanese e moldava, mentre la maggior parte dei non europei proviene dall’Asia, seguiti a brevissima distanza dai latinoamericani e dagli africani. Secondo Kìron Partner, la maggiore concentrazione di erogazioni si trova nella macroarea settentrionale, con il 60,7%. Seguono a molta distanza Italia Meridionale e Italia Centrale con valori rispettivamente del 15,6% e del 16,4%. Solo il 7,3% sottoscrive un mutuo nelle isole. L’età media di chi ha sottoscritto un mutuo nel 2021 è 40,1 anni. In relazione alle fasce d’età, poi, la popolazione più giovane è quella che fa un maggior ricorso al mutuo e, in generale, la percentuale decresce con l’aumentare dell’età. C’è una leggera preponderanza dei 35-44enni rispetto agli under 35: la prima fascia incide per il 35,5%, quella più giovane pesa invece il 33,6%. La sicurezza economica è tra gli elementi fondamentali richiesti dagli istituti di credito per erogare un finanziamento. Tale caratteristica identifica l’85,1% del campione (dipendenti a tempo indeterminato e pensionati), a fronte del 9,4% di chi ha un contratto di lavoro flessibile (liberi professionisti/lavoratori autonomi e titolari d’azienda) e del 2,9% di lavoratori a tempo determinato.

Secondo Kìron Partner, la maggiore concentrazione di erogazioni si trova nella macroarea settentrionale, con il 60,7%. Seguono a molta distanza Italia Meridionale e Italia Centrale con valori rispettivamente del 15,6% e del 16,4%. Solo il 7,3% sottoscrive un mutuo nelle isole. L’età media di chi ha sottoscritto un mutuo nel 2021 è 40,1 anni. In relazione alle fasce d’età, poi, la popolazione più giovane è quella che fa un maggior ricorso al mutuo e, in generale, la percentuale decresce con l’aumentare dell’età. C’è una leggera preponderanza dei 35-44enni rispetto agli under 35: la prima fascia incide per il 35,5%, quella più giovane pesa invece il 33,6%. La sicurezza economica è tra gli elementi fondamentali richiesti dagli istituti di credito per erogare un finanziamento. Tale caratteristica identifica l’85,1% del campione (dipendenti a tempo indeterminato e pensionati), a fronte del 9,4% di chi ha un contratto di lavoro flessibile (liberi professionisti/lavoratori autonomi e titolari d’azienda) e del 2,9% di lavoratori a tempo determinato. Sul mercato residenziale, Milano si conferma regina assoluta. Nella seconda parte del 2021, infatti, le quotazioni immobiliari di Milano hanno messo a segno un incremento del 4,6%, e prosegue il suo trend estremamente positivo anche nel 2022: a livello di prezzi non conosce riduzioni dal 2016, anno in cui si sono stabilizzati, per poi crescere sempre e non arrestarsi neanche durante la pandemia. La città chiude il 2021 con un aumento delle transazioni pari al 24,4% rispetto al 2020, per un totale di 26.923 immobili scambiati.

Sul mercato residenziale, Milano si conferma regina assoluta. Nella seconda parte del 2021, infatti, le quotazioni immobiliari di Milano hanno messo a segno un incremento del 4,6%, e prosegue il suo trend estremamente positivo anche nel 2022: a livello di prezzi non conosce riduzioni dal 2016, anno in cui si sono stabilizzati, per poi crescere sempre e non arrestarsi neanche durante la pandemia. La città chiude il 2021 con un aumento delle transazioni pari al 24,4% rispetto al 2020, per un totale di 26.923 immobili scambiati.

Anche il mercato immobiliare sta soffrendo le dinamiche della guerra, come evidenziano i dati forniti da

Anche il mercato immobiliare sta soffrendo le dinamiche della guerra, come evidenziano i dati forniti da  Al momento il mercato immobiliare sembra essere stazionario: gli aumenti dei valori si sono visti, ma non se ne aspettano altri nell’immediato. Tuttavia, se il livello di crescita dei prezzi immobiliari dovesse diventare strutturale, allora l’intervento più incisivo della BCE sui tassi di interesse sarebbe scontato. A questo si aggiunge il problema rappresentato dalle aspettative di durata del conflitto in Ucraina, ed in tal senso le previsioni non sono buone: se la guerra dovesse durare ancora per molto, i tassi potrebbero aumentare fino a 55 punti base tra la fine del 2022 e i primi mesi del 2023, facendo salire il costo del denaro e portando a ripercussioni anche forti sull’economia dei consumi, soprattutto per chi detiene mutui a tasso variabile. Questi, infatti, potrebbero veder aumentare le rate in modo consistente, incidendo sul tenore di vita dei debitori; per chi ha surrogato a tasso variabile il mutuo vecchio, poi, il tasso attuale potrebbe diventare molto più alto del mutuo precedente.

Al momento il mercato immobiliare sembra essere stazionario: gli aumenti dei valori si sono visti, ma non se ne aspettano altri nell’immediato. Tuttavia, se il livello di crescita dei prezzi immobiliari dovesse diventare strutturale, allora l’intervento più incisivo della BCE sui tassi di interesse sarebbe scontato. A questo si aggiunge il problema rappresentato dalle aspettative di durata del conflitto in Ucraina, ed in tal senso le previsioni non sono buone: se la guerra dovesse durare ancora per molto, i tassi potrebbero aumentare fino a 55 punti base tra la fine del 2022 e i primi mesi del 2023, facendo salire il costo del denaro e portando a ripercussioni anche forti sull’economia dei consumi, soprattutto per chi detiene mutui a tasso variabile. Questi, infatti, potrebbero veder aumentare le rate in modo consistente, incidendo sul tenore di vita dei debitori; per chi ha surrogato a tasso variabile il mutuo vecchio, poi, il tasso attuale potrebbe diventare molto più alto del mutuo precedente. L’obiettivo della Banca Centrale Europea sembra essere al momento quello di stabilizzare i tassi al 2%, ed è per questo motivo che gli esperti nel settore immobiliare spronano gli italiani a non scoraggiarsi e a comprare casa anche in questo periodo di transizione, in quanto quasi sicuramente ci aspetteranno tassi fissi molto più elevati di oggi (mediamente del 3.5-4%). Un’altra opzione potrebbe essere quella di comprare casa per poi rivenderla successivamente, e beneficiare con il capitale ricavato di obbligazioni a tasso fisso finalmente redditizie; tuttavia, si tratta di pratiche laboriose e complicate, che non possono essere risolte in tempi immediati: bisogna avere dimestichezza con la gestione del denaro e saper trovare buoni acquirenti, oltre ad essere pratici delle procedure di compravendita.

L’obiettivo della Banca Centrale Europea sembra essere al momento quello di stabilizzare i tassi al 2%, ed è per questo motivo che gli esperti nel settore immobiliare spronano gli italiani a non scoraggiarsi e a comprare casa anche in questo periodo di transizione, in quanto quasi sicuramente ci aspetteranno tassi fissi molto più elevati di oggi (mediamente del 3.5-4%). Un’altra opzione potrebbe essere quella di comprare casa per poi rivenderla successivamente, e beneficiare con il capitale ricavato di obbligazioni a tasso fisso finalmente redditizie; tuttavia, si tratta di pratiche laboriose e complicate, che non possono essere risolte in tempi immediati: bisogna avere dimestichezza con la gestione del denaro e saper trovare buoni acquirenti, oltre ad essere pratici delle procedure di compravendita. Con un’inflazione che si prevede raggiungerà ben presto il 5% – e c’è chi teorizza anche punte stabili del 6% – gli affitti, per sopperire soprattutto alle bollette sempre più alte, potrebbero subire aumenti fino al 12%. Devono quindi mutare le logiche di investimento del settore: inflazione, tassi di interesse elevati, incertezza, questi elementi sembrano caratterizzare il futuro delle nostre case. In linea generale, ci attende un forte periodo di precarietà sul mercato immobiliare, in quanto l’aumentato rischio sta facendo traballare la quota di investitori immobiliari puri, dando maggiore spazio a chi acquista la prima casa.

Con un’inflazione che si prevede raggiungerà ben presto il 5% – e c’è chi teorizza anche punte stabili del 6% – gli affitti, per sopperire soprattutto alle bollette sempre più alte, potrebbero subire aumenti fino al 12%. Devono quindi mutare le logiche di investimento del settore: inflazione, tassi di interesse elevati, incertezza, questi elementi sembrano caratterizzare il futuro delle nostre case. In linea generale, ci attende un forte periodo di precarietà sul mercato immobiliare, in quanto l’aumentato rischio sta facendo traballare la quota di investitori immobiliari puri, dando maggiore spazio a chi acquista la prima casa.

scegliessimo un mutuo a tasso variabile, in quanto la sua rata ammonta a 392 euro. Questo chiaramente se i

scegliessimo un mutuo a tasso variabile, in quanto la sua rata ammonta a 392 euro. Questo chiaramente se i